全国市況レポート

注目記事

学ぶ

更新日:2024.02.22

登録日:2024.02.22

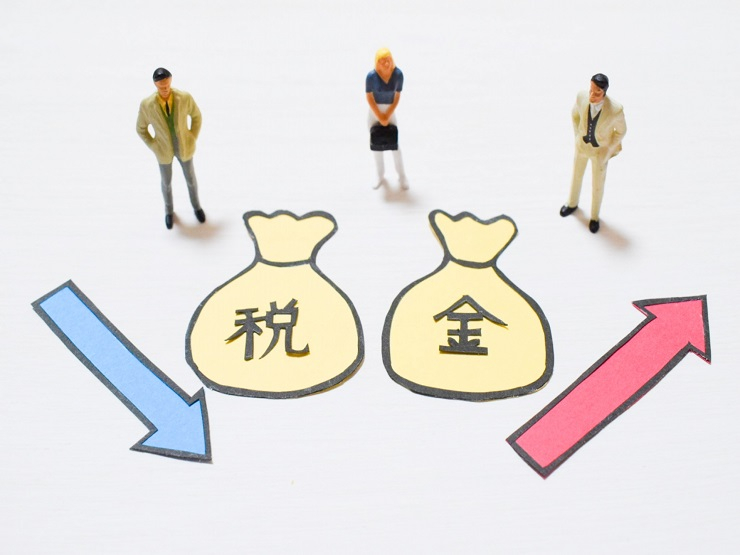

不動産所得税は還付できる?損をしないための申告手続きを解説

「一度支払った不動産所得税は返ってくる?」

「還付請求に必要な手続きは?」

不動産投資などで収入を得ている人は、上記のように悩むこともあるのではないでしょうか。

本記事では、不動産所得税が還付されるケースについて解説しています。還付ができない場合や、還付請求に必要な手続きについてもあわせて説明します。

また、不動産所得税とよく似た不動産取得税についてもご紹介。不動産取得税の軽減措置や、控除を受けるための条件なども解説するので、ぜひ参考にして賢く税金対策を行いましょう。

マンション図書館の物件検索のここがすごい!

- 個々のマンションの詳細データ

(中古価格維持率や表面利回り等)の閲覧 - 不動産鑑定士等の専門家によるコメント

表示&依頼 - 物件ごとの「マンション管理適正評価」

が見れる! - 新築物件速報など

今後拡張予定の機能も!

不動産所得税を還付できるケース

不動産所得税を還付できるケース

不動産投資による収入がある人は、給与所得などにかかる税金とあわせて、不動産所得に対する税金も納めなければなりません。これを所得税といいます。

ただし一度納めた所得税は、状況によって一部返ってくるケースがあります。不動産所得にかかる所得税が還付されるケースは、以下の2つです。

・損益通算により給与所得に対する所得税が還付される

・課税事業者の場合は消費税の還付を受け取れる

それぞれの内容について、詳しく説明します。

損益通算により給与所得に対する所得税が還付される

不動産所得とは、不動産投資による収入から経費(固定資産税や維持管理費など)を差し引いた金額のことです。経費が収入を上回ると、不動産所得はマイナスになります。

所得税を納める際は、不動産所得のマイナス分を給与所得などから差し引き、その差額を本来の所得として計算することが可能です。これを損益通算といいます。

不動産投資においては、減価償却費を経費として計上することで、不動産所得がマイナスになることも珍しくありません。減価償却とは、不動産(土地を除く)の取得費用を法定耐用年数で割った金額を、経費として毎年計上する処理のことです。

損益通算をすれば、一度納めた所得税より少ない金額で納税できることになるため、払い過ぎた税金が還付されます。

課税事業者の場合は消費税の還付を受け取れる

不動産投資における消費税の還付とは、不動産の購入時に支払った消費税額が、同年の収入の消費税額より上回った場合にその差額分が返ってくることです。消費税の還付を受けるには、以下2つの条件を満たす必要があります。

・課税事業者である

・還付を受ける年の課税売上が全体の95%以上である

課税事業者とは、消費税を納める義務がある事業者のことで、基準となる年の課税売上高が1,000万円以上の場合が対象となります。

不動産投資における課税売上は、事業用の物件の家賃収入・駐車場の使用料・自動販売機による売上などです。居住用物件の家賃収入は非課税である点に注意しましょう。

なお、2010年の消費税法改正によって、課税売上95%以上のルールには調整措置が設けられました。主な内容は以下のとおりです(※)。

一度消費税の還付を受けても、継続的な課税売上がなければ再度納税しなければならなくなる点には留意しておく必要があります。

不動産所得税の還付ができないケース

不動産所得税の還付ができないケース

不動産所得のマイナス分を損益通算できない場合、不動産所得税の還付は受けられないと考えましょう。国税庁では、不動産投資においてマイナスがあっても損益通算ができないケースとして、以下の4つを挙げています(※1)。

・別荘やリゾート物件など、生活に必要のない物件を貸し付けている場合

・土地購入の際の借り入れ返済利子が、不動産所得のマイナス分に相当する場合

・特定組合員などによって、組合事業から不動産所得のマイナスが生じた場合

・外国の中古物件の減価償却によって、不動産所得のマイナスが生じた場合

また、不動産収益物件を売却する際の譲渡所得がその物件の購入費用より低かった場合のマイナスも、損益通算の対象外です(※2)。不動産収益物件とは、家賃収入を得ている物件のことです。

不動産投資に取り組む場合は、税金の還付が受けられないケースについても把握しておきましょう。

※1 参考:国税庁「不動産所得が赤字のときの他の所得との通算」

※2 参考:国税庁「損益通算」

不動産所得税の還付は確定申告が必要

不動産所得税の還付は確定申告が必要

不動産所得税の還付を受ける際は、確定申告を行いましょう。確定申告は通常、不動産所得が20万円(※)を超えなければ行う必要はありません。しかし、損益通算をする場合は確定申告が必要です。

なお、確定申告には「青色申告」と「白色申告」の2種類があります。青色申告の場合、損益通算をしてもマイナス分が残れば、翌年から3年間は赤字の繰り越しが可能です。青色申告を行うためには、事前に以下2点の書類を税務署に提出しておきましょう。

青色申告承認申請書には、提出期限があります。1月1日から1月15日までに開業届を提出した場合は同年3月15日まで、1月16日以降に開業届を提出した場合は、事業開始日から2か月以内です。提出方法は税務署の窓口のほか、e-Taxにて電子申請もできます。

青色申告をすると、通常は最大65万円の青色申告特別控除が受けられるのがメリットです。しかし、不動産所得がマイナスの場合は、特別控除が適用されない点には注意しましょう。

※参考:国税庁

不動産取得税も還付が可能

不動産取得税も還付が可能

不動産所得税と混同されやすいものに、不動産取得税があります。不動産取得税とは、土地や建物などの不動産を取得したときに課される税金です。課税対象となる取得方法には、不動産の購入のほか、贈与や等価交換など無償で得たものも含まれます。

不動産取得税も不動産所得税と同様、申告によって払い過ぎた分が戻ってくるケースがある税金です。不動産取得税の軽減措置については後述します。

不動産取得税については以下の記事でも解説しているので、気になる人はチェックしてください。

不動産取得税とは?軽減措置や計算方法・納付時のポイントを解説

不動産取得税には軽減措置がある

不動産取得税には軽減措置がある

先述のとおり、不動産取得税には軽減措置があり、払い過ぎた税金が還付される場合があります。軽減措置を受けられるケースは、以下の3つです。

・宅地等に関する特例措置

・新築住宅の減税措置

・中古住宅の減税措置

それぞれの内容について、詳しく解説します。

宅地等に関する特例措置

宅地等に関する特例措置では、宅地の課税標準を2分の1として不動産取得税を計算できます。課税標準とは、税金がかかる対象の金額のことです。

通常、不動産取得税の課税標準は、固定資産税評価額(各自治体の固定資産評価員が定めた不動産の価格)となります。宅地等に関する特例措置が適用されると、この価格が半分になるため、納める税金の額が減るのがメリットです。

なお、宅地等に関する特例措置は、平成8年1月1日から令和6年3月31日までに取得した宅地が対象になる点には注意しましょう(※)。

※参考:東京都主税局「不動産取得税」

新築住宅の減税措置

新築住宅を取得した場合、要件を満たせば住宅の固定資産評価額から1,200万円が控除されます(※)。控除後の価格に対し不動産取得税が課されるため、通常より納める税額が安くなるのがメリットです。

新築住宅の減税措置を受ける場合、取得した住宅の床面積に対して以下のとおり要件が定められています(※)。

また、以下の5点を注意点として覚えておきましょう。

・取得した住宅の固定資産評価額が1,200万円未満の場合、取得額が控除の上限となる

・戸建て住宅以外のマンションなどは、独立した部分ごとに控除される

・マンションなどで共用部分がある場合、共用部分を専有部分の床面積割合に沿って配分した面積も含まれる

・事務所と併用している住宅などの場合、住宅部分のみの床面積で判断される

・長期優良住宅の認定を受けた場合は控除額が1,300万円になる

※参考:東京都主税局「不動産取得税」

中古住宅の減税措置

中古住宅の減税措置

自分が住むための住宅を取得したときは、要件を満たせば住宅の固定資産評価額から一定の金額が控除されます。控除額は、中古住宅が新築された日や都道府県によって変わるため、詳しくは各都道府県の主税局のホームページを参考にしてください。

例として、東京都の控除額を紹介します(※)。

中古住宅の減税措置を受ける場合の要件は、以下の3つです(※)。

また、以下の5点には注意しましょう。

・取得した中古住宅の固定資産評価額が控除額未満の場合、取得額が控除の上限となる

・昭和29年6月30日以前に新築された住宅は、要件を満たしていても対象外となる

・事務所と併用している住宅などの場合、住宅部分のみの床面積で判断される

・共用部分がある住宅の場合、共用部分を専有部分の床面積割合に沿って配分した面積も含まれる

・耐震基準は、固定資産課税台帳(固定資産評価証明書)の建築年で判断される

※参考:東京都主税局「不動産取得税」

なお、不動産取得税がかからないケースについては以下の記事で詳しく解説しています。あわせて参考にしてください。

不動産取得税がかからないケースがある?非課税条件や軽減措置を徹底解説

鑑定士コメント

不動産取得税が免税されるケースはあるのでしょうか?取得した土地や建物の固定資産評価額が低い場合は、不動産取得税が免除されるケースがあります。土地の場合は10万円以下、新築・増築・改築した建物は1戸につき23万円以下、その他売買などで取得した建物は1戸につき12万円以下であれば、不動産取得税を納める必要がありません。ただし、該当の土地を取得してから1年以内に隣り合う土地を取得した場合は、2つの土地が1つのものとみなされ不動産取得税がかかる場合があります。また、該当の建物を取得してから1年以内に、その建物に附属する建物を取得した場合も同様です。

不動産取得税の軽減措置は申告が必要

不動産取得税の軽減措置は申告が必要

不動産を取得したときは、各都道府県税事務所に不動産所得税申告書を提出しなければなりません。取得した不動産が軽減措置の適用対象であれば、この手続きによって不動産所得税に関する控除が受けられます。

不動産を取得したのにもかかわらず申告を忘れていた場合は、一度取得税を納めてから還付請求をする方法があります。この場合は、不動産取得税減額申請書を各都道府県の税事務所に提出しましょう。

申告の期限や必要書類について、詳細は後述します。

不動産取得税の還付を受ける手順

不動産取得税の還付を受ける手順

不動産取得税の還付請求の手続きは、以下の手順で進めるのが一般的です。

1.不動産取得申請書を提出する

2.不動産取得税を支払う

3.不動産取得税減額申請書を作成する

4.都道府県税事務所の窓口に提出する

それぞれの手順について、詳しく説明します。

不動産取得申請書を提出する

まずは不動産取得申請書を提出します。先述のとおり、提出先は取得した不動産の所在地を管轄する都道府県税事務所です。不動産取得申請書は、都道府県税事務所の窓口やホームページなどから入手できます。

不動産取得申請書の提出期限は各都道府県によって異なり、10〜60日以内としている場合が多いでしょう。詳しくは、各都道府県税事務所のホームページを確認してください。

不動産取得申請に必要な書類は、主に以下の5点が代表的です。

・不動産取得申請書

・登記事項証明書

・売買契約書

・固定資産評価額証明書

・その他軽減措置の要件を満たしていることがわかる証明書

必要書類は、不動産の種類や受けられる軽減措置、都道府県によっても変わります。詳しくは、各都道府県税事務所のホームページなどで確認しましょう。

不動産取得税を支払う

不動産取得の手続きをしてから約6か月〜1年後に、都道府県税事務所から不動産取得税の納税通知書が届きます。納税通知書が手元に届いたら、決められた期限までに指定の金額を支払いましょう。

不動産取得税の代表的な支払い方法は、以下のとおりです。

・各都道府県税事務所の窓口

・郵便局や金融機関の窓口

・コンビニエンスストア

・クレジットカード決済

・スマートフォン決済アプリ

なお、不動産取得税の支払いが期限から遅れた場合、延滞金が発生します。地方税法によると、納税期限を過ぎた場合は20日以内に督促状が送られてくる決まりです(※)。納税通知書が送られてきたら放置せず、できるだけ早く対処しましょう。

※参考:地方税法「第73条の34」

不動産取得税減額申請書を作成する

不動産取得税減額申請書を作成する

不動産取得申請書を期限内に提出し忘れた場合は、軽減措置を受けていない金額で不動産取得税を納める必要があります。しかし、その後不動産取得税減額申請書を提出することで、払い過ぎた税金の還付を受けることが可能です。

不動産取得税の還付請求をする際に必要な書類は、以下の5点が代表的です。

・不動産取得税減額申請書兼還付申請書

・売買契約書や贈与契約書の写し

・住宅用家屋証明書や登記事項証明書

・耐震基準適合証明書や住宅性能評価書の写し

・その他軽減措置の要件を満たしていることがわかる証明書

不動産取得申請書の提出時と同様、還付請求に必要な書類は、不動産の種類・受けられる軽減措置の種類・都道府県などによって異なります。自分の取得した不動産にはどの書類が必要なのか、各都道府県税事務所のホームページなどで確認しておきましょう。

都道府県税事務所の窓口に提出する

還付請求に関する必要書類をすべてそろえたら、所轄の都道府県税事務所の窓口に持ち込むか、郵送にて提出しましょう。書類に不備がなければ、不動産取得税の還付請求手続きは完了となります。

還付金は、請求から1か月〜2か月程度で振り込まれるケースが一般的です。ただし、取得した不動産の種類や提出時の状況などによっては、半年〜1年程度かかる場合もあります。

また、何らかのトラブルによって振り込まれていない可能性もあるので、不安を感じたときは一度所轄の都道府県税事務所に問い合わせてみるとよいでしょう。

鑑定士コメント

還付請求に時効はあるのでしょうか?地方税法では、還付請求の申請期限は住宅を取得してから5年以内です。軽減措置の適用要件を満たしていても、5年の還付請求期限を超えると、払い過ぎた不動産取得税は戻ってきません。住宅を取得したときは、必要な手続きを確認してできるだけ早く対応するのがおすすめです。

まとめ:不動産所得税の還付申請は忘れずに行おう

まとめ:不動産所得税の還付申請は忘れずに行おう

不動産所得税は、損益通算をすることで還付を受けられる場合があります。また、課税事業者になれば、消費税の還付を受けられるケースもあるのがメリットです。

不動産所得税の還付を受けるには、確定申告を行いましょう。確定申告の際は、赤字が3年間繰り越せる青色申告がおすすめです。

不動産所得税と似ているものに、不動産取得税があります。不動産取得税も、申告をすることで軽減措置を受けることが可能です。申告期限や必要書類を確認して正しく還付請求を行い、税金対策に取り組みましょう。

不動産鑑定士/マンションマイスター

石川 勝

東京カンテイにてマンションの評価・調査に携わる。中古マンションに特化した評価手法で複数の特許を取得する理論派の一方、「マンションマイスター」として、自ら街歩きとともにお勧めマンションを巡る企画を展開するなどユニークな取り組みも。

公式SNSをフォローすると最新情報が届きます

あなたのマンションの知識を確かめよう!

マンションドリル中級

あなたにとって一生で一番高い買い物なのかもしれないのに、今の知識のままマンションを買いますか??後悔しないマンション選びをするためにも正しい知識を身につけましょう。

おすすめ資料 (資料ダウンロード)

マンション図書館の

物件検索のここがすごい!

- 個々のマンションの詳細データ

(中古価格維持率や表面利回り等)の閲覧 - 不動産鑑定士等の専門家による

コメント表示&依頼 - 物件ごとの「マンション管理適正

評価」が見れる! - 新築物件速報など

今後拡張予定の機能も!

会員登録してマンションの

知識を身につけよう!

-

全国の

マンションデータが

検索できる -

すべての

学習コンテンツが

利用ができる -

お気に入り機能で

記事や物件を

管理できる -

情報満載の

お役立ち資料を

ダウンロードできる

関連記事

関連キーワード

カテゴリ

当サイトの運営会社である東京カンテイは

「不動産データバンク」であり、「不動産専門家集団」です。

1979年の創業から不動産情報サービスを提供しています。

不動産会社、金融機関、公的機関、鑑定事務所など

3,500社以上の会員企業様にご利用いただいています。