全国市況レポート

注目記事

学ぶ

更新日:2023.08.23

登録日:2022.11.22

マンションの売却でかかる税金ガイド!計算方法や減額方法も解説

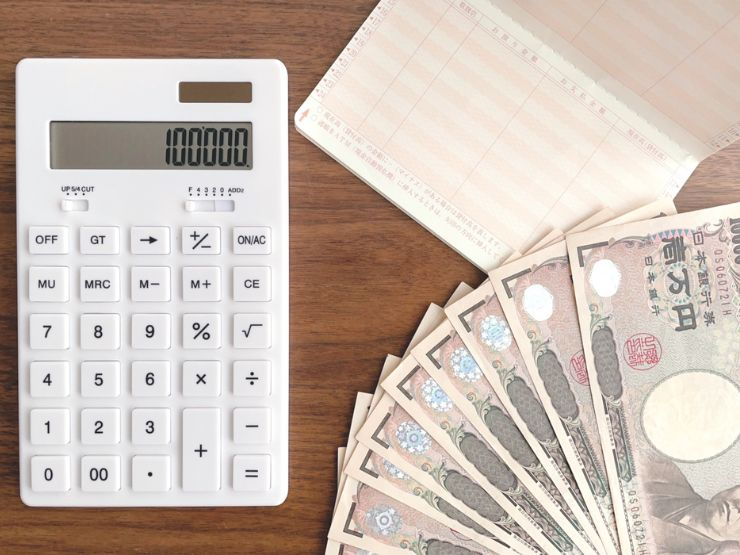

「マンションの売却を考えているけれど、どれくらいお金がかかるのだろう」と気になっている方は多いのではないでしょうか。不動産の売却には税金がかかるため、支払う金額やタイミングを事前に知っておく必要があります。

そこで、本記事ではマンション売却時にかかる税金の種類や支払いスケジュールを解説します。少しでも税金を抑えるための節税のポイントを紹介しているので、マンション売却時の参考にしてください。

マンション図書館の物件検索のここがすごい!

- 個々のマンションの詳細データ

(中古価格維持率や表面利回り等)の閲覧 - 不動産鑑定士等の専門家によるコメント

表示&依頼 - 物件ごとの「マンション管理適正評価」

が見れる! - 新築物件速報など

今後拡張予定の機能も!

マンションの売却時にかかる税金とは

マンションの売却時にかかる税金とは

マンションの売却で得た利益は、「譲渡所得」と呼ばれる所得の一種です。そのため、税金が課せられ、売却益をそのまま受け取れるわけではありません。

マンションの売却でかかる税金は、以下の表(※)にまとめました。納付のタイミングや税額の計算方法も記載しているため、おおよその支払い額を算出するのに活用してください。

※横にスクロールできます。

※参照:国税庁

税金を支払うスケジュール

税金を支払うスケジュール

マンションの売却にかかる税金は、契約時にすべて納めるわけではありません。税金の種類によって納付するタイミングは異なります。

基本的に、税金は一括で納付するため、あらかじめ用意しておく必要があります。下の表で、税金の支払い日をまとめました。問題なく支払いができるように、スケジュールを事前に把握しておきましょう。

※横にスクロールできます。

(上記のスケジュールは、4月1日にマンションの売買契約を結んだ場合)

契約時にかかる税金は、印紙税のみです。ほかの税金は、すべてマンション売却後に納付するため、売却で得たお金から支払いができます。

マンションの売却時にかかる税金の種類

マンションの売却時にかかる税金の種類

マンションの売却時にかかる税金の種類は、以下の3種類です。

・譲渡所得税

・印紙税

・登録免許税

印紙税や登録免許税は、マンションを売却して利益が出なくても一律で税金がかかりますが、マンションの売却価格が購入時の価格を下回る場合は譲渡所得がマイナスになります。利益がないと譲渡損失となり、譲渡所得税は発生しません。

それぞれの税金について詳しく解説するので、「どんな税金の支払いが必要なのか」を把握しておきましょう。

譲渡所得税

譲渡所得税とは、マンションの売却益にかかる税金のことです。譲渡所得税の中でも、所得税と復興特別所得税、住民税の3つに分かれます。

・所得税:個人の所得に課せられる税金

・復興特別所得税(※1):

東日本大震災の復興に必要な財源の確保のためにできた税金(2037年12月31日まで)

・住民税:その地域に住む個人に課される地方税

譲渡所得税は、売却するタイミングによって税率が異なります。マンションを売却した年の1月1日時点から、マンションの所有年数を確認してください。所有期間が5年以下であれば短期譲渡、5年以上であれば長期譲渡になります。

短期譲渡と長期譲渡の税率は、以下の通り(※2)です。

※横にスクロールできます。

印紙税

印紙税とは、経済取引を行う際に作られた書類に課せられる税金です。売買契約の金額に応じて、以下の表のように税額が異なります。

※横にスクロールできます。

印紙を貼り忘れても契約自体が無効になるわけではありませんが、過怠税が課せられます。本来の印紙税額に比べて3倍の金額がかかるので、貼り忘れには注意しましょう。

※参照:国税庁

登録免許税

登録免許税

マンションの売却時には、抵当権抹消登記の登録免許税がかかります。

抵当権とは、ローンが返済されなかった場合に備えて、不動産を担保にする権利のことです。住宅ローンの返済が滞った際には、担保にした不動産を差し押さえて、債権を回収します。

マンションの購入時に住宅ローンを利用すると、購入したマンションに抵当権が設定されます。マンションを売却する前に、抵当権を抹消する手続きを取らないといけません。

通常、抵当権抹消の登録免許税の金額は、不動産1個につき1,000円(※)です。マンションの場合、土地と建物の2個分で2,000円の登録免許税がかかります。

※参照:法務省

鑑定士コメント

マンションの売却を依頼する場合には、税金のほかにも不動産会社への仲介手数料が必要です。仲介手数料は、売買契約の成立時と不動産の引渡し時の2回に分けて半分ずつ支払うのが一般的です。なお、不動産会社との取り決めによっては、引渡し時に全額を一括で支払うケースもあります。原則、現金での一括払いになりますが不動産会社によっては銀行振込で対応してくれることもあります。また、契約成立前の仲介手数料請求は宅地建物取引業法で禁止されていますので、求められても断りましょう。

消費税がかかるケースには注意

消費税がかかるケースには注意

消費税は、事業によって得られる利益に対してかかる税金です。法人や個人事業主などの事業者がマンションを売却した場合に、消費税が課せられます。

ただし、個人が居住していたマンションを売却した場合は、消費税が発生しません。また、課税の基準期間において売上が1,000万円以下だった個人事業主や法人は、免税事業者(※)となります。

課税の基準期間は、以下の通り(※)です。

・個人事業主:その年の前年の1月1日〜6月30日の期間

・法人:その事業年度の前事業年度開始日から6か月後までの期間

不動産売却においては、土地ではなく建物部分のみに消費税がかかることを覚えておきましょう。

※参照:国税庁

マンションの売却にかかる税金の計算方法

マンションの売却にかかる税金の計算方法

マンションの売却にかかる税金のうち、印紙税や登録免許税は料金が定められていますが、譲渡所得税は所有する年数やマンションの価値によって金額が異なります。譲渡所得は以下の式で計算しましょう。

譲渡所得=譲渡価額ー取得費ー譲渡費用(※)

上記の通り、譲渡所得を算出するために、まず譲渡価額・取得費・譲渡費用の3つの費用を計算する必要があります。やや面倒に感じるかもしれませんが、1つずつ計算して、譲渡所得の目安の金額を把握しておきましょう。

※参照:国税庁

税金の計算に必要な費用の計算方法

税金の計算に必要な費用の計算方法

事前に「マンションの売却にかかる税金」を把握しておけば、納付期日が迫っていても余裕を持って支払いができます。

譲渡所得税の金額を計算するために、以下の3つの費用について理解しておきましょう。

・譲渡価額:土地や建物の売却代金など

・取得費:マンションの取得費用に改良費や設備費などを加えた費用

・譲渡費用:マンションの売却のために支出した費用

似ている言葉が多いですが、それぞれ金額は異なるので、混同しないように慎重に計算してください。

譲渡価額

譲渡価額は、売却価格とは異なり、固定資産税精算金が上乗せされた金額です。譲渡価額は、以下の式で計算します。

譲渡価額=売却価格+固定資産税精算金(※1)

固定資産税精算金とは、不動産の所有者に課せられる固定資産税や都市計画税のことです。1月1日時点でのマンションの所有者が、1年分の税金を納付します。(※2)

ただし、すべて売主が固定資産税精算金を負担するわけではありません。マンションの所有日数をもとに、売主と買主で負担するのが一般的です。引渡日を基準として、それぞれが所有する日数をもとに日割り計算を行います。

納税する金額は市町村によって異なりますが、固定資産税の標準税率は1.4%、都市計画税の税率は0.3%以下(※3)と定められています。

※1 参照:国税庁

※2 参照:国税庁

※3 参照:総務省

なお、マンションの固定資産税は、以下で解説しています。

マンション購入後の固定資産税はどれくらい?計算方法もやさしく解説

取得費

取得費とは、建物の購入代金や手数料などを含めたマンションの取得にかかった金額のことです。マンションの取得費は、以下の計算式で算出できます。

取得費=土地の購入価額+建物の購入価額ー減価償却費(※1)

減価償却費とは、耐用年数をもとに資産の購入費用を分割して、費用を計上する会計処理のことです。不動産や車などの経年劣化する固定資産に適用されます。以下の計算式から、減価償却費を計算しましょう。

減価償却費=取得価額×0.9×償却率×経過年数(※2)

経過年数の1年未満の端数は、6か月以上を1年、6か月未満は切り捨てて計算します。

※1 参照:国税庁

※2 参照:国税庁

譲渡費用

譲渡費用

譲渡費用とは、売却のために直接かかった費用で、以下のものが該当します。

・マンションを売るために支払った仲介手数料

・印紙税のうち、売主が負担した費用

・売却のために支払った広告料

・譲渡に関する契約書作成にかかった弁護士費用

修繕費や固定資産税といった維持・管理費や、抵当権の抹消登記費用などは譲渡費用に含まれません。譲渡費用に該当する費用をすべて合わせて、譲渡費用を計算しましょう。

以上で、譲渡価額・取得費・譲渡費用の3つの費用を算出できるようになりました。

譲渡所得税の計算式(譲渡価額ー所得費ー譲渡費用)から、マンションの売却時にかかる税金を把握してください。

節税に役立つポイント

節税に役立つポイント

「マンションの売却にかかる税金はできるだけ安く抑えたい」と思う方も多いでしょう。

特例控除を利用すると負担する税金を抑えられます。マンションの売却時に利用できる特例控除は以下の3種類です。

・3,000万円特別控除の特例

・取得費加算の特例

・譲渡損失の損益通算及び繰越控除の特例

それぞれの特例控除について、詳しく解説します。それぞれの特例控除には適用要件があるので、要件を満たしているか確認しておきましょう。

3,000万円特別控除の特例

居住用のマンションを売却する場合、3,000万円の特別控除を受けられます。仮に、高い売却利益を得ていても、譲渡所得税を抑えることが可能です。

3,000万円特別控除を受けるためには、6つの適用要件を全て満たしている必要があります。

適用要件の一部を抜粋すると、現在自分が住んでいる(もしくは転居した日から3年後の日の年の12月31日までに売却する)ことや、売主と買主が親族や内縁関係といった特別な関係ではないことです。(※)

ほかにも、関連する特例控除を受けていないことが適用要件です。詳しくは、国税庁の「マイホームを売ったときの特例」から確認してください。

ただし、3,000万円特別控除を利用すると、住宅ローン控除を受けられなくなります。3,000万円特別控除と住宅ローン控除、どちらを利用するのがお得か見極めてから利用しましょう。

※参照:国税庁

取得費加算の特例

取得費加算の特例は、相続したマンションに適用される特例です。相続や遺贈によって取得した財産のうちの一定の金額を、譲渡資産の取得費に加算できます。

譲渡所得は、マンションの購入費用から取得費を差し引いて計算するため、取得費が高くなると譲渡所得を安く抑えられます。

取得費加算の特例の適用を受けるための要件は、以下の3つです。(※)

・相続や遺贈によってマンションを取得していること

・マンションの取得者に相続税が課されていること

・相続開始日の翌日から、相続税の申告期限の翌日〜3年以内までにマンションを譲渡していること

親からマンションを相続しても住む予定がなければ、取得費加算の特例を受けるために、3年以内には売却するのが良いでしょう。

※参照:国税庁

譲渡損失の損益通算及び繰越控除の特例

譲渡損失の損益通算及び繰越控除の特例

マンションの売却額が購入額を下回って、譲渡所得がマイナス(譲渡損失)になった場合に利用できる特例控除です。

譲渡損失によって損失した金額を、給与所得や事業所得といった、ほかの所得から控除(損益通算)できます。損益通算をしても控除しきれなかった金額は、翌年以後から3年以内であれば、繰り越して控除することが可能です。

「想定していたよりもマンションが安く売れてしまって、損をした」という場合でも、損益通算及び繰越控除の特例によって税金を賢く抑えられます。

鑑定士コメント

記事にあるように、不動産の売却には様々な税金がかかり複雑です。経験の無い一般人には完璧に理解するのが困難です。税理士は専門家ですが、普段付き合いが無いとアドバイスを受けるのはハードルが高いですね。そこでまず頼りにするのが売却を依頼する不動産会社。不動産会社の選択も重要ですが、担当する営業マンも重要です。どうも自分のケースは税金計算が複雑そうだという方は、最初の不動産会社への訪問時に「売却時にかかる税金関係が不安なので、詳しい方に担当について欲しいです」と注文をつけておくのも得策かと思います。

まとめ:税金の仕組みを理解して賢くマンションを売却しよう

まとめ:税金の仕組みを理解して賢くマンションを売却しよう

マンションの売却時には、譲渡所得税・印紙税・登録免許税がかかり、納付のタイミングはそれぞれ異なります。特別控除によって、譲渡所得税を抑えられる場合があるので、適用要件に当てはまっているか確認しておきましょう。

事業としてマンションを売却すると、消費税が課せられる場合があります。問題なく税金を支払えるように、税金の金額を事前に計算しておきましょう。

不動産鑑定士/マンションマイスター

石川 勝

東京カンテイにてマンションの評価・調査に携わる。中古マンションに特化した評価手法で複数の特許を取得する理論派の一方、「マンションマイスター」として、自ら街歩きとともにお勧めマンションを巡る企画を展開するなどユニークな取り組みも。

公式SNSをフォローすると最新情報が届きます

あなたのマンションの知識を確かめよう!

マンションドリル初級

あなたにとって一生で一番高い買い物なのかもしれないのに、今の知識のままマンションを買いますか??後悔しないマンション選びをするためにも正しい知識を身につけましょう。

おすすめ資料 (資料ダウンロード)

マンション図書館の

物件検索のここがすごい!

- 個々のマンションの詳細データ

(中古価格維持率や表面利回り等)の閲覧 - 不動産鑑定士等の専門家による

コメント表示&依頼 - 物件ごとの「マンション管理適正

評価」が見れる! - 新築物件速報など

今後拡張予定の機能も!

会員登録してマンションの

知識を身につけよう!

-

全国の

マンションデータが

検索できる -

すべての

学習コンテンツが

利用ができる -

お気に入り機能で

記事や物件を

管理できる -

情報満載の

お役立ち資料を

ダウンロードできる

関連記事

関連キーワード

カテゴリ

当サイトの運営会社である東京カンテイは

「不動産データバンク」であり、「不動産専門家集団」です。

1979年の創業から不動産情報サービスを提供しています。

不動産会社、金融機関、公的機関、鑑定事務所など

3,500社以上の会員企業様にご利用いただいています。